日本の金融教育の現状(学校編)

今回は、ここ最近の中学校や高等学校などの教育機関における金融教育の内容と課題について見ていきたいと思います。

学習指導要領の改訂で「資産形成」の金融教育が拡充

学習指導要領の改訂により、2021年から中学校・2022年から高等学校で、資産形成の金融教育が拡充されることになりました。

金融経済教育推進会議が2014年に策定した「金融リテラシー・マップ(2015年6月改訂)」にもある通り、上記学習指導要領の改訂前から中学生や高校生に様々な金融教育を施す方針は存在していて、「資産形成」の項目も明記されています。

しかし、実際に活用する金融商品やiDeCo・NISAといった税優遇制度に関する記載がなく、実践的な知識の教育を前提としていなかったように感じます。

今回の改訂では、特に高等学校の内容に大きな変化が見られ、「家庭科」の授業では投資信託などの金融商品にもふれて「資産形成」の指導をすることになりました。

また、2022年度入学の生徒からの新科目「公共」では、金融経済の仕組みについての授業が行われることになり、「個人の資産形成が様々な経済主体の資本を増加させ、社会を豊かに発展させる役割を担っている」ことを理解させるなど、ミクロ・マクロの両面で資産形成の金融教育を本格化させる方針になったと言えそうです。

現場ではどれほど重視されるのか

学習指導要領の改訂で、資産形成の項目について大きな進展が見られた高等学校の現場について考察します。

学校によってバラつきが大きいと思われる

資産形成について学ぶメインの科目は、家庭科の「家庭基礎」(2単位)か「家庭総合」(4単位)です。

公共でも資産形成についてふれますが、上記のように金融経済の仕組みを説明する際に言葉が登場するだけなので、具体的な資産形成の教育は家庭科がメインといえます。

「どの程度の時間をかけて指導するかは学校の裁量で判断するもの」とされており、学校によって資産形成にかけるウェイトはバラつきがありそうです。

時間・教科書ページ数ともにかなり限定的

そこで、改訂してから日が浅くデータも少ないことをふまえ、私(安藤)が複数の学校教員にヒアリングを実施しました。

多くの場合、1~2時間の授業の中で、前述の金融商品等にもふれながら資産形成について教えるようです。

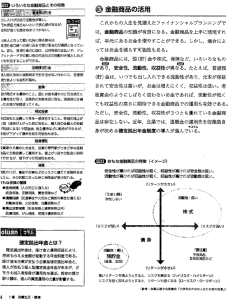

ある学校の先生から実際に使われている家庭科の教材も見せていただきましたが、資産形成についての説明は3ページだけで、画像のように金融商品や制度の説明は僅か1ページでした。

資産形成のウェイトが小さくなる原因

なぜこのように「資産形成」の重要度が下がってしまうのでしょうか?

大きく3つの理由があると考えられます。

1つ目は、金融教育の分野が多岐に渡るからです。社会保障制度、家計管理、クレジット、住宅ローンなど非常に広範で、その中の1分野である資産形成に割くウェイトをそこまで大きくできないのはやむを得ないとも言えます。

2つ目は、大学受験の出題対象外であることです。

教員の方々に話を聞くと、「大学受験に出題されないのでどうしても優先度が下がる」と異口同音の意見がありました。

いわゆる進学校で受験対策を重視している学校であれば、生徒・保護者側のニーズをふまえ、出題されない分野に多くの時間を割くのは難しいと思われます。

最後に3つ目は、教員が決して金融のプロではないためです。

資産形成に必要な金融商品についてもふれるとなれば、リスク性商品に対する一定の専門知識が必要になります。

家庭科の教員が金融機関での勤務経験があるケースは稀でしょうし、決してプロではないため、金融について生徒に指導する上での心理的ハードルが高くなると考えられます。

この点については金融庁等が教員向けの学習の場や教材を拡充していますが、学習指導要領の改訂直後でまだまだ十分に浸透していないと予想できます。

こうした状況に鑑みると、「資産形成」のウェイトは時間・教材ともに少なく、重要度は決して大きくないというのが、多くの学校における実態ではないでしょうか。

幅広い金融教育を実施している事例や外部講師を招くケースもある

資産形成については上記の通り限定的と言えそうですが、社会保障制度やライフプラン、家計管理、お財布ケータイにいたるまで、様々な分野の金融教育を実施している事例があります。

幼稚園から大学まで実際に現場で行われた金融教育のレポートがあり、教員の方の熱意を感じました。

知るぽると(金融広報中央委員会)のページで多数紹介されていますので、ぜひご参考ください。

また、上記レポートは教員が対象となっていますが、銀行・証券・保険・FP等の金融関係者が中学・高校等で金融教育の授業を実施したという事例も多数聞いています。

金融機関の職員が担当する場合は逆に「授業で教える」プロではないですし、それぞれの取扱金融商品に付随する分野に偏りがちであったり、学校教育の現場に寄り添うものになるかどうかは難しいところですが。。。

私たち「あしたば」の目指す、学校での金融教育

ここまで述べた日本における学校での金融教育の現状をふまえ、私たちは次の3点を重視して学校での金融教育に貢献したいと考えています。

①資産形成に特化

私たちは創業以来、iDeCoやNISAを使った資産形成のサポートと、それに必要な金融知識を学んでいただく「金融教育」を専門としてきました。

その過程で、いかに若年のうちから資産形成に取り組むことが重要か理解していますし、これまで培ってきたノウハウ・経験値を、学校での生徒様向けコンテンツでも活かしております。

②「実践的」であること

資産形成は将来の生活に直結することですので、ただ「お勉強」をしただけでは本質的には意味がありません。

社会人になってからで構いませんので、iDeCoやNISAを使った積立投資を始めるなど「いかに実践するか」が非常に重要!

ということで、授業でも口座開設など具体的に実践するイメージを持っていただけるように努めています。

③「自己投資」の必要もお伝え

資産形成には、前述の通りiDeCoやNISA等の制度を使い株式や投資信託等の金融商品にお金を投じる「金融投資」が必要不可欠ですが、中学生や高校生のうちであればそれ以上に大切な投資があります。

それは、「自己投資」です。

株式や投資信託での金融投資も、お金をふやす重要な手段であることは間違いありませんが、元手となる収入・貯蓄などお金が必要。中学生や高校生では、そこまで多くないでしょう。

でもお金を持っていなくても投資をすることはでき、それが「将来の収入を増やすための自己投資」なのです。

時間や情熱、これまで培ってきた経験や才能を、好きな分野・やってみたいこと等に全力で投じることで、将来の収入が増える可能性は大きく高まります。

私たちは「社会人になったら金融商品でお金を増やそう」とだけ伝えるのではなく、すぐにでもできる自己投資の重要性をしっかりお伝えします。

上記の3つのこだわりをもった金融教育は、きっと現在の学校における金融教育の課題解決に繋がるのではないかと考えております。

最後までお読みいただき、ありがとうございました。

投稿者プロフィール

- 「金融教育」と「資産形成カウンセリング」が専門の独立系FP。セミナー講師実績が豊富で、登壇回数はのべ400回以上、受講者はのべ5000人を超える。日本人の金融リテラシー向上と、iDeCo・企業型DC・NISA等を活用した資産形成への貢献をミッションに掲げる。趣味はお酒とB級グルメ。

最新の投稿

金融教育2023.05.17日本の金融教育の現状(学校編)

金融教育2023.05.17日本の金融教育の現状(学校編) 金融教育2023.05.07日本の金融教育の歴史と内容(学校編)

金融教育2023.05.07日本の金融教育の歴史と内容(学校編) 金融教育2023.05.05日本と海外の金融教育・金融リテラシーの現状

金融教育2023.05.05日本と海外の金融教育・金融リテラシーの現状 金融教育2023.05.02あしたばの金融教育セミナーの特徴

金融教育2023.05.02あしたばの金融教育セミナーの特徴

まずは「無料」相談をご利用ください。